作者:周星星

2025年06月01日-06月30日,笔者对各大平台监控的870个品种中,本月上涨品种数37个,较上期减少24个;下跌品种数175个,较上期增加17个,其余品种价格与上月相比波动不大。

一、全国市场重点品种六月涨价TOP20

表:全国市场重点品种六月涨价TOP20表

(公斤价,下同)

1、白术

现状:月涨20%(75→90元/公斤),安徽两年生切片达85-90元。

驱动因素:

产能周期:生长周期3-5年,2023-2024年减种效应显现,采挖面积同比降30%。

资本介入:游资囤积达标无硫货,惜售推高选装品价格至120元。

后市预判:

短期高位震荡(85-95元),但2025年种植面积已扩增35%,2026年产新后或回落至40元以下,需警惕游资撤离风险。

2、白芍

现状:尾芍月涨15%(20→23元),一二级货75-80元。

驱动因素:

供给收缩:亳州产区可采挖面积降至5年最低,老库存消化殆尽。不过家种赤芍面积不可小觑。

饮片刚需:精品饮片(6-12mm)溢价显著(110-120元),饮片厂刚性补库。

后市预判:

2025年内供需缺口持续,三四级货或突破60元;但2022年高价刺激下农户扩种,长期承压。

3、当归

现状:散把货涨12%(58→65元),药厂货55元。

驱动因素:

天气炒作:甘肃旱情引发减产预期,人气聚集推升行情。

结构性短缺:优质归头货稀缺,与药厂货价差拉大至40%。

后市预判:

9月产新关键期:若旱情缓解,散把货或回调至50元;否则可能冲高80元。不过种植面积过大,继续大涨可能性微乎其微。

4、沙苑子

现状:陕西统货涨10%(40→44元),包含量货达50元。

驱动因素:

区域性减产:陕西主产区干旱致预期减产30%,小品种易受资金操控。

库存转移:商户压货待涨,市场流通量缩减。

后市预判:

若7月旱情持续,价格或突破55元;但甘肃替代产区扩种,涨势难续至2026年,加上这两年库存量庞大,就算2025年产新没有产量也不影响供大于求。

5、五倍子

现状:花倍统货涨7%(43→46元),肚倍65-68元。

驱动因素:

野生资源枯竭:采收成本年增20%,湖北产区货源难组。

出口增量:鞣酸提取需求增长,出口价涨15%。

后市预判:

年内价格中枢上移至50元,但需警惕合成替代品(如单宁酸)的技术冲击,这两年行情不错,已经有大面积种植趋势。

二、全国市场重点品种六月跌价TOP20

表:全国市场重点品种五月跌价TOP20表

1、肉苁蓉

现状:硬大芸暴跌55%(45→20元),软大芸药厂货30元。

驱动因素:

产能过剩:新疆产区产量激增40%,保健需求萎缩。

库存积压:陈货待消化量达1.5万吨,可供2年需求。

后市预判:硬大芸或下探至15元,深加工转型(多糖提取)是唯一破局点。

2

猫爪草

现状:家统货跌35%(130→85元),水洗货破百。

驱动因素:

种植扩张:河南主产区面积翻倍,单产提高20%。

需求萎缩:中成药集采砍单(如炎立消胶囊)致原料需求减25%。

后市预判:

三季度或跌至70元,部分种植户已转种小麦,2026年产能或收缩,但今年产能足够未来几年使用,低价或将长期存在。

3、孜然

现状:甘肃统货跌29%(26→18.5元),进口货19.5元。

驱动因素:

进口冲击:印度低价货(17元)涌入,新疆扩种增产30%。

香料需求疲软:餐饮端采购量同比降15%。

后市预判:

价格已近成本线(15元),但库存消化需至2026年,反弹空间有限。

4、合欢花

现状:统货跌36%(50→32元),山东产地低至28元。

驱动因素:

产新压力:河南、山东产区扩种40%,新货集中上市。

需求替代:酸枣仁降价挤压安神类药材市场。

后市预判:

产新后或触底25元,深加工开发(花茶、精油)是唯一出路。

5、元胡

现状:汉中统货跌56%(110→48元),含潮货滞销。

驱动因素:

种植潮反噬:2023-2024年高价刺激主产区扩种50%,新产区(河南)加入加剧过剩。

资金撤离:囤货商抛售致踩踏性下跌。

后市预判:

短期底部震荡(45-50元),2026年种植面积缩减后或企稳。

三、六月市场点评

3.1、涨价品种共性

供给端驱动为主:

白术、白芍受制于长周期产能瓶颈;沙苑子、五倍子则依赖天气及野生资源稀缺性。

资本选择性介入:

游资聚焦易控盘品种(如沙苑子年需量<500吨),规避大宗药材。

3.2、跌价品种共性

产能过剩叠加需求萎缩:

肉苁蓉、猫爪草、元胡均种植扩张与中成药集采砍单双重打击。

产业链价值低下:

合欢花、刺玫果等品种深加工缺失,仅依赖药用渠道,抗风险能力弱。

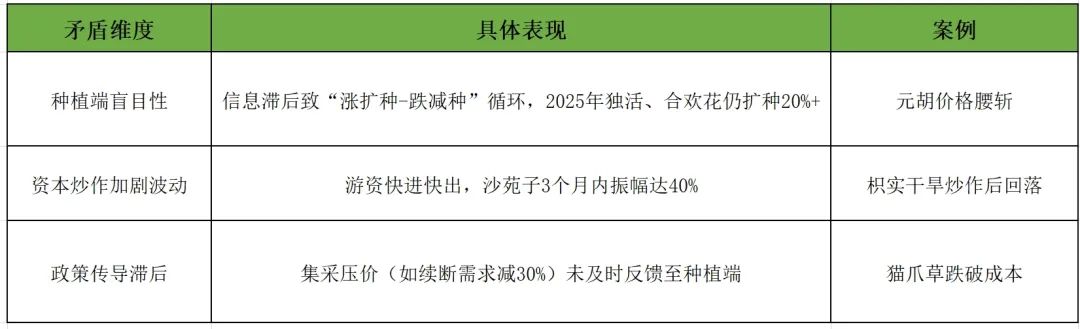

四、市场结构性矛盾

五、中药材市场矛盾剖析与后市展望

1. 短期(2025Q3):

淡季压制持续:7-8月高温雨季,亳州、安国市场人流量预计再降20%,指数或下跌5%-8%。

分化行情延续:

抗跌品种:生长周期长的白芍、牡丹皮(库存见底);

承压品种:一年生易扩产的板蓝根、防风。

2. 中长期(2026年后):

政策干预升级:

国家或启动战略药材储备(当归、党参)平抑价格;

集采续约价平均再降15%-20%,倒逼原料成本管控。

产业出清加速:

中小种植户退出,“公司+基地”订单农业占比将超40%;

符合药典标准的生态药材溢价率可达30%(如无硫白术)。

策略建议:

种植端:转种长周期稀缺品种(野生羌活、紫草),推广林药套种降本;

流通端:轻库存运营,关注天气敏感小品种(沙苑子、枳实)波段机会;

制药企业:锁定跌价品种长单(元胡、肉苁蓉)对冲成本。

六、综上所述

六月市场印证“涨少跌多”的熊市格局,行业核心矛盾从短期天气扰动转向长期供给侧改革。三季度为关键观察期,若需求复苏不及预期,将加速落后产能出清,为2028年结构性牛市奠定基础。